Orlen po zwycięstwie Donalda Trumpa

Zwycięskie wybory na Prezydenta USA przez Donalda Trumpa to dobra wiadomość dla spółek z klasycznego przemysłu. Bez bredni o zielonym ładzie, gdzie masowo powycinali drzewa w dużych miastach by nie zasłaniały reklam żydowskich korporacji. A potem bredzą farmazony o ochronie przyrody i zdrowiu mieszkańców… Eliminacja nacisku na ekoterrorystów to dobra wiadomość dla spółki jak Orlen. Też jak mocniej wróci idea międzymorza z poprzedniej kadencji Donalda Trumpa to zarząd na pasku niemieckim w Orlen będzie mocno trzymany w cuglach. Oni mogą sobie jaja robić z lemingów, ale nie ośmielą się postawić władzą USA. To kosztuje nie tylko majątek… A nierzadko i życie!

Taki wstęp by uświadomić, że dzisiejsza sesja wynika ze zwycięstwa USA! Polityczny zarząd z Platformy Niemieckiej się do niej nie przyczynił mimo Olefin III (minimalnie jak już…). A co ciekawego w spółce w dalszej części wpisu, gdyż już bardzo przynajmniej większej korekty spadków aż z 67 zł jest. Nieudolne ataki na poprzedni, a porządny Zarząd pominę, ponieważ i tak nic z tego nie wynika i nie wyniknie… Tylko tak to można podsumować:

Więc mówicie, że goście których zarządzanie doprowadziło do strat w @GrupaORLEN będą sądzić gości którzy zostawili im górkę kasy? Ten kraj to mem.

Rafał Otoka Frąckiewicz

30.10.2024 r.

https://x.com/rafalhubert/status/1851742859487252678

Pożyczka 2 mld Euro

To na szybko. Nie bez powodu na Ropę Naftową mówi się Czarne Złoto. Nawet przeciętnie zarządzany Orlen nie potrzebowałby takich pożyczek. I o jakie „konsorcjum 16 banków” chodzi? Mi tutaj pachnie neokolonializmem.

ORLEN podpisał umowę kredytową z konsorcjum 16 banków, która gwarantuje Grupie finansowanie w wysokości 2 mld euro. Udostępniany odnawialny limit kredytowy, który zastąpił poprzednią umowę, zostanie wykorzystany do celów finansowania bieżącej działalności handlowej i operacyjnej.

– Odnawialny charakter umowy kredytowej pozwoli nam optymalnie zarządzać płynnością w Grupie i tym samym bardziej efektywnie zarządzać bieżącą działalnością. Współpraca z konsorcjum 16 polskich i międzynarodowych banków, świadczy o dużym zaufaniu do Grupy ORLEN i potwierdza, że jesteśmy wiarygodnym i stabilnym partnerem w biznesie – mówi Magdalena Bartoś, Wiceprezes Zarządu ORLEN ds. Finansowych.

Zawarta umowa obejmuje kredyt w wysokości 2 mld euro, udzielony na 5 lat, z możliwością dwukrotnego przedłużenia o rok (w formule 5+1+1). To instrument dwuwalutowy, dostępny w euro i dolarach, który będzie przeznaczony na finansowanie bieżącej działalności Grupy ORLEN.

ORLEN konsekwentnie utrzymuje najwyższe w historii oceny ratingowe – A3 przyznaną przez Agencję Moody’s Investors Service i „BBB+” przyznaną przez Agencję Fitch Ratings. Umacnia także swoją pozycję jako spółki dywidendowej. 20 grudnia br. koncern już po raz 12 z rzędu podzieli się zyskiem ze swoimi Akcjonariuszami.

https://www.orlen.pl/pl/o-firmie/media/komunikaty-prasowe/2024/Pazdziernik-2024/Grupa-ORLEN-z-umowa-kredytowa-o-wartosci-2-mld-euro

Olefiny III

Informacja z dziś. Poniżej fragmenty, a całość na PAP Biznes. Moim zdaniem w projekt włożono już taki ogrom środków, że musi on funkcjonować! Przy Super Prezesie Danielu Obajtku by nie było takich problemów.

„W tym momencie na stole pozostają dwie opcje. Jedna z nich to optymalizacja projektu w zakresie mocy produkcyjnych i wykorzystania obecnych jednostek. Druga to zatrzymanie projektu w obecnym kształcie lub jego czasowe, częściowe wstrzymanie” – powiedział PAP Biznes prezes Ireneusz Fąfara.

„Uważnie analizujemy obydwie opcje, co zresztą wpisuje się w szerszy trend rynkowy. Musimy sobie wyraźnie powiedzieć, że Europa, głównie z uwagi na koszty energii i gazu, praktycznie nie buduje nowych mocy petrochemicznych. Widać to choćby po europejskich firmach, które przenoszą produkcję petrochemiczną na Bliski Wschód i do Azji” – dodał.

Prezes Orlenu wskazuje, że na rynku niemieckim inwestycje w petrochemię w ciągu ostatnich dziesięciu lat spadły o 90 proc., a część instalacji petrochemicznych w Europie Zachodniej jest zamykana.

„Podejmując kolejne decyzje dotyczące przyszłości olefin, nie możemy być ślepi na otoczenie rynkowe i musimy kierować się przede wszystkim racjonalnością biznesową. Takie jest oczekiwanie naszych akcjonariuszy i nasze zobowiązanie wobec klientów” – powiedział.

„Informację co dalej chcemy zrobić z inwestycją w instalację Olefiny III chcemy podać w ciągu kilku tygodni, do grudnia. Chcemy mieć w tej sprawie jasność przed publikacją naszej strategii, którą zakładamy do końca 2024 roku” – dodał.

[…]

Piotr Rożek (PAP Biznes)

pr/ osz/

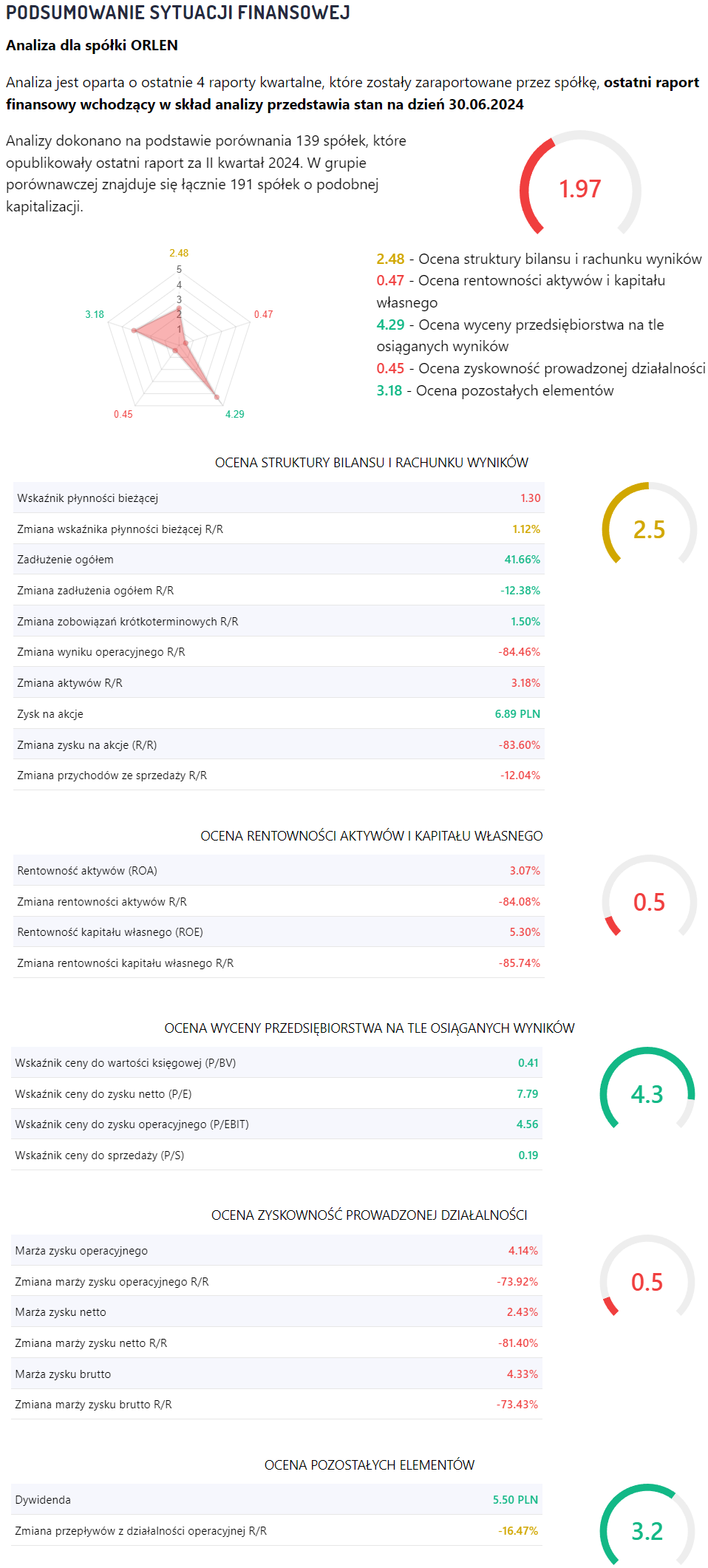

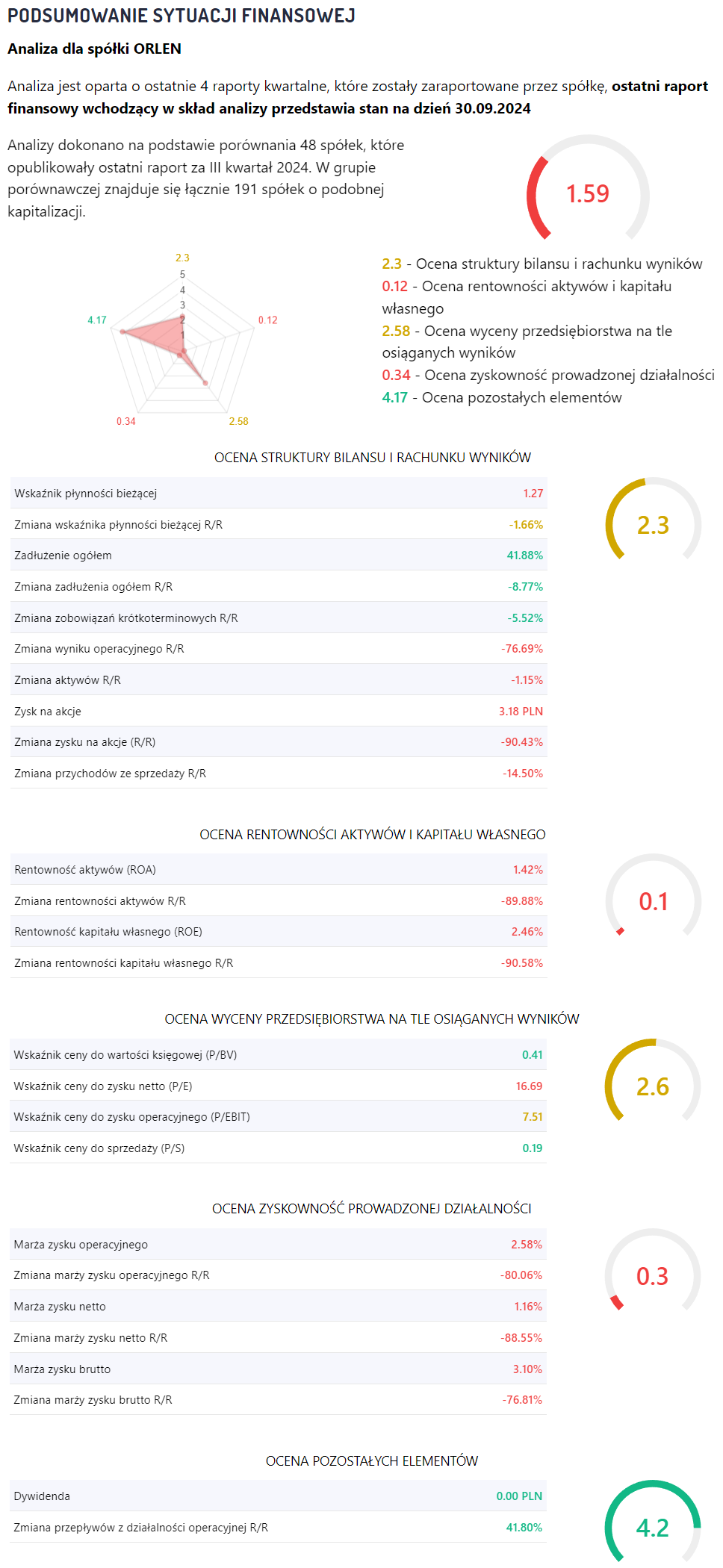

Wyniki za III kw. 2024

Wyniki dokładnie takie jak się spodziewał rynek. Zaskoczeń nie ma. Najważniejsze rzeczy tutaj z Trading View. Niestety są dużo gorsze wyniki od czasów Daniela Obajtka. Taniejąca w III kwartale 2024 roku Ropa Naftowa pomogła obniżyć wynik. W załączonej poniżej konferencji jest o tym szerzej mowa. Squaber nie podał jeszcze parametrów nowych to jutro zaktualizuję już.

W trzecim kwartale zysk netto Orlenu PKN spadł do 188 milionów złotych z 4,56 miliarda złotych rok wcześniej, a wyniki pogorszyły się za sprawą odpisów, podała spółka w opublikowanym w środę w raporcie finansowym.

Na początku listopada Orlen poinformował, że w trzecim kwartale 2024 roku wartość odpisów na aktywa trwałe netto wyniosła około 3,53 miliarda złotych.

Przychody grupy wyniosły 67,94 miliarda złotych wobec 79,46 miliarda złotych rok wcześniej, a zysk EBITDA LIFO wyniósł 8,81 miliarda wobec 10,26 miliarda złotych rok wcześniej.

https://pl.tradingview.com/news/reuters.com,2024:newsml_S8N3LG0AS:0/

Skrót konferencji z komunikatu PAP:

„Przejrzeliśmy konsensus analityków giełdowych, widzimy zbieżność z naszymi projekcjami, czujemy się dosyć komfortowo z tym konsensusem” – powiedziała Magdalena Bartoś podczas środowej konferencji prasowej.

Konsensus analityków na 2024 rok, publikowany na stronie internetowej Orlenu, zakłada, że w całym 2024 roku grupa będzie miała 32,2 mld zł wyniku EBITDA LIFO i 307,8 mld zł przychodów.

Konsensus zakłada, że w 2024 roku EBITDA segmentu rafineryjnego wyniesie 7,2 mld zł, EBITDA segentu petrochemicznego minus 0,3 mld zł, EBITDA segmentu energetyki 6,8 mld zł, EBITDA segmentu detalu 3,1 mld zł, EBITDA segmentu wydobycie minus 1,1 mld zł, EBITDA segmentu gaz 18,7 mld zł, a EBITDA segmentu funkcje korporacyjne minus 1,9 mld zł.

Orlen zakłada, że w czwartym kwartale EBITDA LIFO będzie niższa niż w czwartym kwartale zeszłego roku.

Orlen zakłada też, że w czwartym kwartale wynik segmentu rafinerii będzie wyższy niż rok temu. Spółka prognozuje wzrost marż handlowych ograniczony spadkiem marży rafineryjnej z dyferencjałem oraz spadkiem wolumenów sprzedaży.

Wynik segmentu energetyka ma wzrosnąć dzięki poprawie otoczenia regulacyjnego. Wyższy ma być wynik wydobycia dzięki brakowi ujemnego wpływu odpisu gazowego oraz wzrostowi wydobycia ograniczonego niższym cenom węglowodorów.

Wynik segmentu gaz ma spaść z powodu braku dodatniego wpływu rekompensat oraz mniejszego spreadu między ceną sprzedaży w kontraktach i zakupu gazu.

Wynik segmentów petrochemii i detalu ma być podobny rok do roku.

Orlen zakłada spadek cen ropy na koniec 2024 roku do około 81 USD/baryłkę, spadek cen gazu do 160 zł/MWh, spadek marży rafineryjnej do około 11 USD/bbl.

Marża petrochemiczna ma wzrosnąć na koniec tego roku do około 5 proc. z minus 19 proc. na koniec 2023 roku.

Dyferencjał ma się zmniejszyć do -0,6 USD/bbl z 0,7 USD/bbl na koniec 2023 roku.

Cena energii elektrycznej ma na koniec tego roku spaść do około 400 zł/MWh z 512 zł/MWh przed rokiem. (PAP Biznes)

pr/ asa/

Ta wiadomość pochodzi z pełnej wersji serwisu PAP

Poniżej dosyć duża treść komunikatu z PAP (godzina 18:53, dnia 13.11.2024), który skopiowałem ze Squabera (za obrazkiem dołączonym do poniższego komunikatu).

EBITDA LIFO Orlenu w III kwartale wyniosła 8,8 mld zł, zgodnie z szacunkami (opis)

W trzecim kwartale 2024 r. Grupa Orlen wypracowała przychody na poziomie 67,9 mld zł.

Konsensus PAP Biznes, przygotowany przed podaniem przez spółkę szacunkowych wyników, zakładał, że Orlen będzie miał w trzecim kwartale 8,49 mld zł oczyszczonej EBITDA LIFO i 66,2 mld zł przychodów.

„W minionym kwartale uruchomiliśmy największy w historii program inwestycyjny modernizacji sieci energetycznej w północnej Polsce. Zrealizowaliśmy też znaczącą część prac pozwalających na połączenie farmy Baltic Power z lądem. Niezależnie od tego kontynuowaliśmy proces wykonywania testów i odpisów, by uwiarygodnić wartość Grupy Orlen. Ujawniły one wielomiliardowe straty, będące konsekwencją niskiej jakości zarządzania z ubiegłych lat. Pomimo niesprzyjających warunków makroekonomicznych osiągnęliśmy wyniki finansowe porównywalne z ubiegłym rokiem” – powiedział Ireneusz Fąfara, prezes Orlenu.

Wynik oczyszczony grupy Orlen o wpływ zdarzeń jednorazowych i regulacji wyniósł 8,1 mld zł i był zbliżony do odnotowanego rok temu (8,6 mld zł).

Koncern dokonał kolejnych odpisów aktualizujących wartość aktywów trwałych w wysokości 3,5 mld zł, związanych głównie z decyzjami inwestycyjnymi poprzedniego zarządu.

W trzecim kwartale grupa wygenerowała 8,6 mld zł przepływów z działalności operacyjnej, więcej o 2,65 mld zł (rdr), a wskaźnik długu netto do wyniku operacyjnego EBITDA na koniec minionego kwartału był na poziomie 0,04x. Zadłużenie netto koncernu jest na poziomie rocznego zysku EBITDA. Koszty funkcji korporacyjnych ograniczone zostały do 394 mln zł.

Wykorzystanie mocy rafineryjnych w trzecim kwartale w grupie Orlen sięgnęło 94 proc.

W ciągu dziewięciu miesięcy tego roku Grupa Orlen przeznaczyła 22,1 mld zł na inwestycje.

„W negatywnym otoczeniu makroekonomicznym pokazaliśmy, że nie tylko potrafimy wypracować bardzo dobre wyniki, ale też utrzymać stabilną sytuację finansową i wypełniać zobowiązania wobec akcjonariuszy. W grudniu nastąpi wypłata dywidendy za miniony rok w łącznej wysokości 4,8 mld zł. Jednocześnie wnioski z przeglądu projektów inwestycyjnych pozwalają nam optymalizować nasze portfolio i racjonalizować wydatki, które do końca roku wyniosą ok. 33 mld zł. To o ok. 5 mld zł mniej niż szacowano na początku roku. Koncentrujemy się na najbardziej perspektywicznych inwestycjach, które realnie przyczynią się do wzrostu wartości koncernu” – powiedziała Magdalena Bartoś, wiceprezes Orlenu ds. finansowych.

W trzecim kwartale koncern skupiał się na prowadzeniu istotnych inwestycji i projektów rozwojowych. Grupa realizuje strategiczny program inwestycji w rozwój sieci dystrybucji energii w północnej i środkowej Polsce. Jego finansowanie zapewni Europejski Bank Inwestycyjny, który na ten cel przyznał właśnie Orlenowi 3,5 mld zł.

Orlen sfinalizował także jedną z największych transakcji na polskim rynku OZE zwiększającą moce wytwórcze z odnawialnych źródeł o ponad 300 MW. Finalizują się prace w ramach projektu Baltic Power umożliwiające połączenie morskiej farmy wiatrowej z lądową stacją odbiorczą.

Na dwóch pierwszych stacjach w Niemczech Grupa Orlen rozpoczęła sprzedaż paliwa HVO100, w Czechach wprowadzenie tego paliwa na rynek rozpocznie się w pierwszym kwartale 2025 r. Z kolei w Polsce w oczekiwaniu na stosowne regulacje w tym zakresie powstaje w Płocku instalacja do jego produkcji.

W ramach działań wzmacniających bezpieczeństwo energetyczne zwiększono o ponad 45 proc. (rdr) wydobycie gazu w Norwegii. Spółka odebrała też kolejny, już 300. transport skroplonego gazu ziemnego. Od uruchomienia terminalu w Świnoujściu tą drogą dotarło prawie 24 miliony ton surowca.

Orlen zawarł także pięcioletnią umowę z litewskim KN Energies (wcześniej Klaipedos Nafta) na wyłączne użytkowanie nabrzeżnej stacji odbioru i przeładunku LNG małej skali w Kłajpedzie. Gaz odbierany w tym terminalu zasili odbiorców w północno-wschodniej Polsce oraz trafi m.in. na rynki krajów bałtyckich.

Orlen podał, że na wysokość zysku operacyjnego EBITDA LIFO segmentu rafinerii na poziomie 520 mln zł wpłynęło w trzecim kwartale przede wszystkim niekorzystne otoczenie makroekonomiczne, w tym spadek marż rafineryjnych o 65 proc. (rdr) oraz umocnienie złotego względem dolara.

Rafinerie Grupy Orlen w Polsce, Czechach i na Litwie przerobiły w tym czasie 10,1 mt ropy. W Polsce osiągnięto wyższy o 6 proc. (rdr) uzysk paliw w efekcie niższego udziału zasiarczonych rop w strukturze przerobu.

EBITDA LIFO segmentu petrochemii wyniosła minus 118 mln zł. Wynik segmentu pomimo nieznacznego wzrostu sprzedaży o 3 proc. pozostaje pod presją ze względu na niekorzystne czynniki rynkowe i makroekonomiczne.

W trzecim kwartale segment energetyki zanotował wynik EBITDA LIFO na poziomie 949 mln zł, na co wpływ miały wyższe marże na dystrybucji i sprzedaży energii oraz niższe koszty emisji CO2.

Łączna moc zainstalowana w Grupie Orlen wyniosła 5,6 GWe. W tym czasie wyprodukowano 3,4 TWh energii elektrycznej, więcej o 9 proc. (rdr). To efekt ujęcia nowych farm wiatrowych w 2024 r. Obecnie już 77 proc. energii elektrycznej w Grupie Orlen wytwarzane jest z odnawialnych źródeł oraz w jednostkach zasilanych gazem.

EBITDA LIFO segmentu detalicznego wyniosła 1.077 mln zł. Wynik został wypracowany m.in. dzięki wyższej o 8 proc. sprzedaży w efekcie wzrostu liczby stacji paliw oraz normalizacji marż paliwowych względem zeszłego roku.

Sieć Orlen powiększyła się w ciągu roku o 358 stacji paliw, których łącznie koncern ma już 3.511 w siedmiu krajach Europy. Jednocześnie liczba stacji alternatywnego tankowania zwiększyła się o 131 rok do roku, do 832. Rośnie także ilość punktów sprzedaży pozapaliwowej. Obecnie jest ich 2,7 tys.

Brak odpisu na Fundusz Wypłaty Różnicy Ceny, a także wzrost skali działalności w Norwegii pozwoliły wypracować 3,3 mld zł wyniku w segmencie wydobycie. Koncern konsolidując aktywa przejętej spółki KUFPEC w Norwegii zwiększył produkcję węglowodorów o 22 proc. (rdr), do poziomu ok. 190 tys. boe/d.

Zysk EBITDA na poziomie 3,4 mld zł zanotował w trzecim kwartale segment gazu. Wynik ten osiągnięto przy niższych (rdr) marżach handlowych i negatywnym wpływie makro. Jednocześnie korzystna dla wyniku segmentu była wyższa sprzedaż gazu oraz brak odpisu na Fundusz Wypłaty Różnicy Ceny.

Import gazu był w tym czasie niższy o 11 proc. (rdr). LNG stanowiło 51 proc. dostarczonego wolumenu. Zapas magazynowy gazu w Polsce i za granicą na koniec kwartału wyniósł 25,8 TWh, czyli 98 proc. stanów magazynowych. (PAP Biznes)

pr/ asa/

Ta wiadomość pochodzi z pełnej wersji serwisu PAP

Oczywiście komentarz jedynego słusznego Prezesa:

Wykres

Ponieważ ostatni opór przed wzrostami WIG 20 już ledwo trzyma, a linia trendu spadkowego też minimalnie wybita tutaj mamy kluczowy opór. Jak go wybije to aktualizacja do podłączenia się pod większe odreagowanie. Jutro powinna już być spokojniejsza sesja z mniejszymi wolumenami. Jak wykres ma wybijać opór to powinna się tworzyć bycza chorągiewka lub flaga. W sumie kurs leci od 67 zł, więc przydałaby się korekta większa. Potem się zobaczy, czy przerodzi się ona w coś większego.

12.11.2024 (Akt. 1)

Te spadki to najzwyczajniejszy efekt oblanej próby testowania pobytu. Jutro wyniki. Platformersi nie mają się czym pochwalić, więc zobaczymy, czy kurs mimo to postara się trochę odreagować. Jak nie to duża słabość i równe 50 złotych też efektownie wybije. Z resztą dziś cały szeroki rynek bardzo słabiutko. Zaktualizowałem też układ fal. Pasuje on zwłaszcza do tego profilu wolumenu po prawej stronie. Uczę się nowych technik by zwiększyć dokładność 🙂 Poniżej tekst z chmurki opisującej przebieg sesji z 8 i 12 listopada (tuż przed i po długim weekendzie z Świętem Niepodległości):

Ta fala spadkowa wybijająca dno ciekawa. Na dole fioletowym markerem zaznaczyłem

małe wolumeny. To była tylko próba podjęcia testowania, a nie takie prawdziwe testowanie popytu z VSA. Prawdziwe testowanie powinno być na mniejszym spadku, a nie tak mocnym.

Potem lekko niebieski mamy wejście podaży. No i znowu druga próba testu, ale już słabsza.

Pod koniec sesji tuż przed wynikami sypali mocno, więc nadal dołek do złapania.

13.11.2024 (Akt. 2)

Powyżej opisane słabsze wyniki niż rok temu są już w cenach. Z wynikami zaskoczenia nie ma. Skoro kurs już tyle zleciał to teraz najważniejszym poziomem jest 51,45 zł. Dziś od 14:00 próbowano go zaatakować, ale boty zalały taką podażą, że się rynek musiał cofnąć. Widać to po wolumenach. Dziś też lekko wybito równe 50 złotych. Więc jak jutro się zamknie poniżej 50 zł to już idziemy na wybijanie dołka covidowego.

Sesja po wynikach da dużo odpowiedzi. Falowo to dziś dopiero pierwsza sensowna korekta spadków w lokalnej fali 5 (spadkowej od 54,37 zł). Wyniki szału nie robią, więc Goldmany jak by wybiły dołek covidowy to bardzo dobrze. Na Orlen potem będzie agresywny dołek typu V i takie same mocne pompowanie w górę jak przy covidzie po osiągnięciu dołka, więc jest o co grać.

14.11.2024 (Akt. 3)

Poniżej dałem już nowe parametry zawierające raport. W każdym razie dziś udana sesja po wynikach. Podbili aż o 4%. Tylko zauważcie, że po 13:15 podbijali indeksi WIG 20 bankami. Na dogrywce opchali olbrzymie pakiety akcji banków jak PKO BP, Polska Kasa Opieki (Pekao) itd. Też to było dziś w reakcji europejskich parkietów na sesję w USA. Dziś już USA słabsze, więc jutro tak dobrej sesji nie będzie.

Wracając do Orlena teraz mamy już dwie kluczowe rzeczy pod wejście:

- Strefa oporu z aktualizacji 1 w okolicach 54,30 zł,

- Ważne zrobiona luka po raporcie dzisiaj, opisana też w aktualizacji 2 (okolice 51,45 zł).

W zależności jak się zachowa w tych strefach takie będzie wejście. Technicznie mamy wreszcie jakąś dobrą falę korekcyjną. Jedynie nie może mocno zaatakować tego poziomu w okolicach 51,45 zł. Jak go wybije silną świecą to nadal nie ma bezpiecznego wejścia. Ale dzisiejsza sesja daje już szanse na wykreowanie mocniejszej korekty wzrostowej, więc będę aktualizował. Też wpis o spółce Forever Entertainment (FOR) przygotowuje na weekendzie.

Parametry

Tradycyjnie ze Squaber. Niestety zarząd już opublikował słabsze wyniki wstępne, więc nie ulegną one poprawie, ale to już jest w cenach.

ORLEN S.A. informuje, że w ramach prac nad raportem okresowym za 3. kwartał 2024 roku sporządził szacunki wybranych danych finansowych Grupy ORLEN za ten okres:

- Wynik operacyjny EBITDA szacowany jest na ok. 4 958 mln PLN,

- Wynik operacyjny EBITDA LIFO (po eliminacji odpisów aktualizujących wartość majątku) szacowany jest na ok. 8 808 mln PLN, w porównaniu do 10 258 mln PLN w 3 kwartale 2023 roku,

- Odpisy aktualizujące wartość aktywów trwałych netto szacowane są na ok. (-) 3 526 mln PLN,

- Wpływ regulacji na EBITDA LIFO szacowany jest na ok. 678 mln PLN.

Spółka informuje, że zidentyfikowała przesłanki i przeprowadziła testy na trwałą utratę wartości aktywów. W efekcie Spółka przewiduje ujęcie w skonsolidowanym raporcie okresowym za 3 kwartał 2024 roku odpisów aktualizujących wartość aktywów trwałych Grupy ORLEN netto w wysokości ok. (-) 3 526 mln PLN. W tym najistotniejszy wpływ na dane finansowe za 3 kwartał 2024 roku będą miały wyniki testów na trwałą utratę wartości aktywów trwałych Grupy ORLEN Lietuva oraz aktywów wytwórczych w segmencie petrochemicznym ORLEN S.A.

[…]

Fragment bez szczegółów odpisów z:

https://www.orlen.pl/pl/o-firmie/kluczowe-projekty/olefiny/Aktualnosci/Szacunki-wybranych-danych-finansowych-Grupy-ORLEN-za-3-kwartal-2024

Parametry (14.11.2024)

Nowe parametry zawierające już dane z raportu za 3 kwartał 2024. Obliczone po sesji dla kursu 53,10 zł. Poprzednie lekko ukryłem by nie mąciły 🙂 W każdym razie jak widać pogorszyły się. Koalicja dla Niemiec niszczy wszystko. Powyżej do wyników dodałem też komentarz Daniela Obajtka po wynikach. W 9 minut wyjaśnia wszystko. Tutaj też link: https://www.youtube.com/watch?v=d8TiNAlL3Bs

Podsumowanie

Zwycięstwo Donalda Trumpa dało nowe siły Orlenowi. Podsumowanie wyborów zrobię jak będą już oficjalne wyniki, bo jeszcze dopisuje do niego nowe rzeczy. Cząstkowe wyniki, ale już praktycznie z całego USA macie tutaj:

https://www.foxnews.com/elections

Też sam WIG 20 jest w kluczowym miejscu, więc trzeba będzie zaktualizować wpis jak uda się wybić, bo większe wzrosty wtedy się szykują. A w nich taki Orlen będzie miał duży udział, gdyż ma on pole do wzrostów. Jak macie pytania zapraszam do komentarza.

Pozdrawiam

10 grudnia Orlen ma ogłosić strategię, mają też podtrzymać politykę dywidendową (ciekawe czy na tych samych zasadach ? ) a z technicznego punktu jak widzisz wykres teraz ?

Co do Orlen to lekko wybił konsolidację dziś (18 listopada).

Bardzo mocny klaster dwóch profili wolumenu jest w środku tej konsolidacji na 52,77 zł.

0,5 Fibo konsolidacji na 52,71 zł.

Na szybko można to rozegrać jak lekko cofnie.

Dziś na początku sesji w interwale godzinnym Trap Up Muve z VSA.

Nie ma sensu tego łapać by bić się o 2% dosłownie. Wracam do pierwotnego planu z luką. Tam też uważnie będę patrzył na świece.

Jeszcze niemiecki indeks DAX spada i ciągnie za sobą szeroki rynek.

Hej Iluminata jak Ty widzisz teraz kurs ? dzisiaj mocno w dół poszło, chyba się szykuje głębsza korekta

Zaktualizowałem wpis. Jutro wyniki to też nowe parametry dam jak tylko Squaber podliczy.

Korekta trwa no i masz rację. Na razie oznak zatrzymania nie widać. Już dołek z lutego 2022 atakują złodzieje. A gdzie inflacja?

Cholera Obajtek to był półbóg przy tych debilach z Platformy Niemieckiej…

Daniel Obajtek by zapewnił przynajmniej 70 zł za akcję i jeszcze dywidendy 5 zł po drodze.

Miałem nie rozgrywać w hp Orlenu, a tu proszę, chyba spróbuję. Będę obserwował reakcję z 786, albo na swing coś spróbuje, ale będę łapał hp ze złotej ~43,795