Sieć sklepów Pepco przed sezonem świątecznym

Witam we wpisie o sieci sklepów Pepco. Jest to sieć działająca w Polsce, ale główni udziałowcy zagraniczni. Spółce przyjrzałem się po prośbie kolegi o nicku Raf z jednej grupy na Telegram. Ale dobrze wygląda technicznie i fundamentalnie, więc cały wpis. Co ważne spółka jest w WIG 20, więc ma dobrą płynność. No i wiadomo, że z taką sprytną polityką cenową ma duże grono odbiorców. Zapraszam więc do wpisu.

Sezon świąteczny

Pepco wchodzi w kluczowy sezon świąteczny z wzmocnioną ofertą, poprawioną logistyką i wyraźnym fokusem na rdzeniowy biznes. Grupa (bez Poundland) podtrzymuje, że w roku obrotowym 2025 jej przychody przekroczą 4,5 mld EUR, a bazowa EBITDA wzrośnie w wysokim jednocyfrowym tempie. Zarząd sygnalizuje również pozytywne nastawienie do roku 2026.

Po sprzedaży Poundland i operacyjnym wydzielaniu Dealz, Pepco koncentruje się na formacie o wyższej marżowości, wychodząc z niekluczowych kategorii FMCG. „Jesteśmy zadowoleni z dużych postępów, jakie osiągnęliśmy w tym roku. Transformacja przyspieszyła, a ‘nowe Pepco’ pokazuje wzrost przychodów i zysków. Czujemy się dobrze przygotowani do świąt – wzmocniliśmy kolekcje, dostępność oraz łańcuch dostaw” – powiedział PAP Biznes prezes Stephan Borchert, dodając, że spółka „pozytywnie patrzy na 2026 rok” i widzi „bardzo pozytywny rozwój marży brutto” dzięki skali, kursom walutowym i postępom po stronie zakupów.

Na IV kwartał Pepco planuje otwarcie 84 nowych sklepów netto, a w całym roku 2025 – łącznie 248, przy zachowaniu dyscypliny alokacji kapitału (każdy nowy sklep ma być rentowny). Spółka uruchomi w październiku drugą transzę skupu akcji własnych do 50 mln EUR, po zakończonym w sierpniu pierwszym etapie. W tle utrzymuje się poprawa LFL – w Polsce spółka wraca do dodatniej dynamiki, a w Europie Zachodniej notuje dwucyfrowe wzrosty, co wspiera sezonowy popyt na ofertę value w kategoriach non‑FMCG. Kontekst rynkowy i ostatnie odczyty kwartalne (I kw. 2024/25: przychody Grupy 1,934 mld EUR, +3,1% r/r; Pepco +8,4% przy stałym kursie) potwierdzają kierunek odbicia i oczekiwania „solidnego” zysku netto w 2025 roku.

Cały wywiad z prezesem Stephanem Borhertem z 25 września jest na PAP Biznes w artykule Pepco przygotowane do sezonu świątecznego; pozytywnie patrzy na 2026 rok (wywiad). Poniżej fragment:

„Jesteśmy zadowoleni z dużych postępów, jakie osiągnęliśmy w tym roku. Realizujemy naszą strategię w szybkim tempie. Sprzedaż Poundland w czerwcu sprawiła, że nasza grupa stała się bardziej uproszczona. Teraz możemy naprawdę skupić się na obszarach generujących wysokie zyski i marże, głównie wokół sieci Pepco. Wycofujemy się również ze wszystkich niekluczowych kategorii FMCG. Wyniki +nowej grupy Pepco+ pokazują, że ta część osiągała wzrost przychodów i zysków, ale i w przyszłości będzie w stanie notować lepsze wyniki” – powiedział PAP Biznes prezes Stephan Borchert.

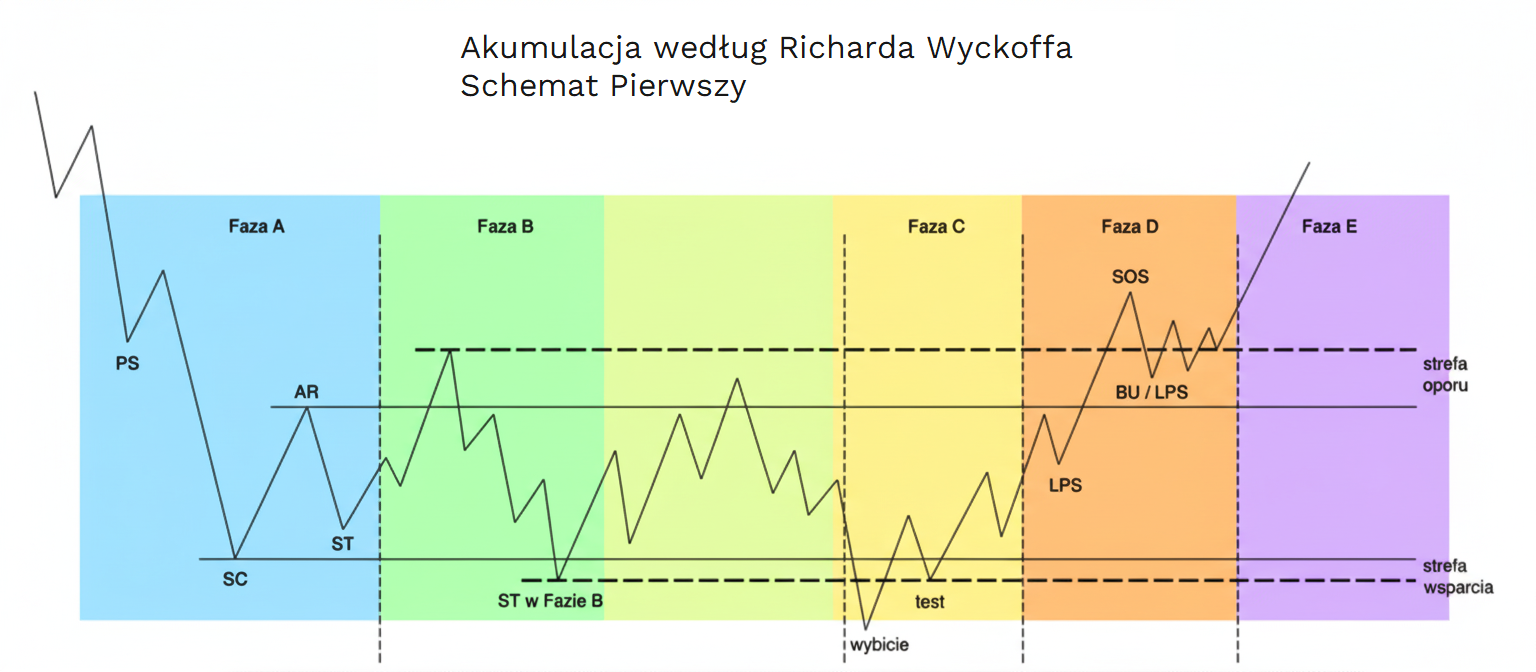

Wykres

Pięknie jej kurs pokazuje, zgodnie z zasadami Benjamina Grahama (…i giełdy w kraju neokolonialnym) by nie kupować spółek w debiucie tylko poczekać 2 lata. Zatem wykres pokazuje aktualną sytuację już po spadku od debiutu w maju 2021 roku. Zrobiła od szczytu do dołka -70% po debiucie przez te 2 lata. Teraz jest w fazie akumulacji, ale mi to wygląda dopiero na fazę C. Akurat końcówka roku będzie idealna by rozpocząć fazę D. Dla przypomnienia poniżej schemat akumulacji:

Tak wygląda sytuacja na wykresie tygodniowym pod koniec 39 tygodnia 2025 roku (sesja z dnia 26.09.2025). Zwróćcie uwagę jak podskoczyły wolumeny po wybiciu poziomu 33 złotych w trakcie spadku (oznaczenie PS po lewej stronie wykresu).

Parametry

I tutaj niestety Squaber nie policzył statystyk dla Pepco. Alternatywnie znajdziecie je na Biznes Radar pod tym linkiem: https://www.biznesradar.pl/wskazniki-wartosci-rynkowej/PCO. Na potrzeby wpisu poprosiłem tego Pana Tomasza o podgląd wyceny giełdowej w stosunku do uczciwej wartości. Są tam też inne spółki, a prowadzący zrobi Wam analizę jak poprosicie, więc polecam kanał! Zablokowane osadzanie jest, ale macie video pod tym linkiem z zaznaczonym czasem: https://www.youtube.com/live/4wh8LqXWaU8?si=0dXmB71XQGsAN7zl&t=5143

Podsumowanie

Tą spółkę pewnie zaktualizuję akurat po powrocie z Chin dlatego nie daję wykresu w skali dziennej. Nie mniej obserwujcie ją, ponieważ wejście w fazie D akumulacji Wyckoffa to jest najlepszy stosunek wzrostu kursu do czasu prowadzenia pozycji! Dlatego zrobiłem ten wpis dodatkowo 🙂 Jeśli macie jakieś pytania, albo sugestie to zapraszam do komentarza.

Pozdrawiam

Zwróć jeszcze uwagę, że domknięcie GAP to zanegowanie strefy wolumenowej wzrostowej… a to trochę niedźwiedzi sygnał… ważnym miejscem jest OPD na 19.85… jeżeli to puści to bardzo możliwe głębokie zejście… najlepiej do 786 całego odbicia (tego sobie życzę ;-)… ciekawe… ale na pewno coś się z PCO dzieje…

Przepraszam tutaj dobry wykres

Dziękuje za dobre słowa o blogu. Staram się jak najlepiej prowadzić.

Ta luka dobra będzie do zajęcia pozycji jak kurs tam zejdzie.

Tylko to już byłby ostatni moment na zajęcie pozycji.

Jedynie ta sesja po luce z 25 września 2025 to świeca Marubozu na ultra dużym wolumenie. Z właściwości świec będą bronili kursu na Marubozu jeśli spadnie on poniżej połowy. Myślę, że przed luką już by wybierali podaż.

Tym bardziej, że jest tam obszar korekty 1:1 i poprzednie szczyty.

I jeszcze GAp na D1

Co do PCO to póki co została powtórzona korekta w trendzie spadkowym.. zwykła 3. Widać mocny opór na OPS.. cały czas chyba jeszcze wisi nad nimi sprawa bankrutwa głównego udziałowca Steinhof’a…

Niedawno tutaj trafiłem i chyba będę stałym gościem 😉

Bardzo fajne analizy, dziękuje

Jakby coś polecam uwadze AMB, APR, BDX, EAH, EAT, WPL, ALL, DAT, DNP, KPL, RVU (wszystko z GPW)

Bardzo fajna i rzetelna analiza. Dziękuję 🙂

Witam, możesz zerknąć na Trakcję? Przeanalizujesz sytuację spółki w wolnej chwili?

Dobrze jutro zrobię wpis.

Fajna analiza, dzięki!