Wskaźnik fundamentalny zwrotu z aktywów (ROA)

Zwrot z aktywów (ang. ROA – Return On Assets) mówi nam jaką ma firma rentowność w stosunku do jej całkowitych aktywów. Dzięki niemu mamy podgląd jak efektywnie (wydajnie) firma zarządza ogółem swoich aktywów do generowania zysków. ROA jest bliźniaczym wskaźnikiem rentowości kapitału własnego. Obydwa wskaźniki są podstawą do badania rentowności firmy (w tym spółki akcyjnej). Jednak kluczową różnicą jest branie pod uwagę zadłużenia firmy w ROA, czego nie bierze się w ROE! Wartości ROA już powyżej 5% są uważane za dobrą wartość.

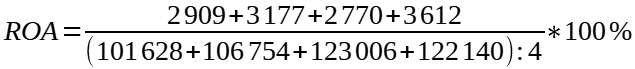

Wzór do obliczania ROA

$$ ROA = \frac {\text{zysk netto}}{\text{aktywa razem}} * \text{100%} $$ROA oblicza się dzieląc zysk netto firmy przez jej aktywa ogółem. Wynik końcowy jest wyrażany w procentach.

Składniki wzoru:

Zysk Netto

Zysk netto to źródło powiększenia kapitału własnego. Jego wynik negatywny, który powoduje zmniejszenie kapitału własnego nazywamy stratą. Osiągnięcie zysku z prowadzenia działalności gospodarczej jest warunkiem podstawowym w celu rozwoju przedsiębiorstwa. Zysk daje możliwość ulepszanie ale i rozszerzanie dotychczasowej produkcji. Jest także źródłem który finansuje nowe przedsięwzięcia produkcyjnej (M. Sierpińska, T. Jachna, 2004).

Wynik finansowy, a podatek dochodowy

Po rozpatrzeniu zysków i strat w danym podmiocie wynik finansowy przedsiębiorstwa możemy określić jako wynik brutto (zysk brutto). Od zysku brutto podmiot musi zapłacić do budżetu podatek dochodowy. W momencie, gdy zysk brutto zmniejszy się o podatek dochodowy daje nam to ostateczny wynik działalności, który określa się zyskiem netto. Jest on źródłem powiększenia kapitału własnego.

Przychody ze sprzedaży – koszty produkcji i sprzedaży = zysk brutto

Zysk brutto – podatki = zysk netto przedsiębiorstwa

Encyklopedia Zarządzania

https://mfiles.pl/pl/index.php/Zysk_netto

Aktywa razem

Aktywa przedsiębiorstwa dzieli się na dwie kategorie, tj. aktywa trwałe i obrotowe. Aktywa ułożone są w bilansie według rosnącej płynności majątku. Kolejne pozycje aktywów mają coraz wyższy stopień płynności, co oznacza, że wzrasta możliwość ich zamiany na środki pieniężne. Z kolei pasywa wykazywane są w bilansie według rosnącej wymagalności, czyli czasu, po jakim muszą być zwrócone ich właścicielom.

Aktywa trwałe to majątek, który służy przedsiębiorstwu dłużej niż rok. W trakcie prowadzenia działalności gospodarczej majątek ten stopniowo zużywa się i jest amortyzowany. Zaliczamy do nich następujące składniki majątku:

- wartości niematerialne i prawne – zaliczmy do nich: koszty zakończonych prac rozwojowych (np. badanie nowych technologii), wartość firmy, inne wartości niematerialne i prawne, wraz z zaliczkami na nie (np. autorskie prawa majątkowe, patenty, licencje, znaki towarowe itd.).

- rzeczowe aktywa trwałe – dzielimy je na środki trwałe jak np. grunty (w tym wieczyste prawa użytkowania gruntu), budowle, maszyny, pojazdy, inwentarz żywy. Jeżeli środki trwałe są nabyte w celu pomnażania kapitału zaliczmy je do inwestycji długoterminowych.

- należności długoterminowe – wartość wierzytelności różnych dłużników z tytułu dostaw i usług, pożyczek itp. Zaliczamy do nich należności, których termin wymagalności jest dłuższy niż rok (bez należności z tytułu dostaw i usług).

- inwestycje długoterminowe – nabyte w celu realizacji korzyści ekonomicznych w przyszłości wynikających z wzrostu ich wartości. Zaliczamy do nich nieruchomości, długoterminowe aktywa finansowe (np. akcje, obligacje, udziały, udzielone pożyczki), oraz inne inwestycje długoterminowe takie jak dzieła sztuki, metale szlachetne, drogocenne kamienie.

- długoterminowe rozliczenia międzyokresowe – zawierają się w aktywach z tytułu odroczonego podatku dochodowego powstające na skutek ujemnych różnic przejściowych między wykazaną w księgach wartością aktywów i pasywów, a ich wartością podatkową, oraz w wyniku straty podatkowej możliwej do odliczenia w przyszłości. Dodatkowo do tej kategorii zaliczamy inne rozliczenia międzyokresowe (rozliczenia międzyokresowe kosztów, które podlegają rozliczeniu w okresie dłuższym niż 12 miesięcy od dnia bilansowego).

Aktywa obrotowe zawierają majątek, którego przewidywany okres użytkowania jest krótszy niż rok lub który zostanie wykorzystany w jednym cyklu produkcyjnym. Zaliczamy do nich:

- zapasy – najmniej płynny element majątku obrotowego. Zaliczamy do nich materiały (surowce, paliwa, części zamienne itp.), półprodukty i produkty w toku (wykorzystywane w dalszym procesie produkcyjnym), wyroby gotowe (produkty przeznaczone na sprzedaż), towary (artykuły nabyte w celu dalszej odsprzedaży).

- należności krótkoterminowe – całość należności z tytułu dostaw i usług, oraz całość lub część należności z innych tytułów niezaliczonych do aktywów finansowych, które stają się wymagane w ciągu 12 miesięcy od dnia bilansowego.

- inwestycje krótkoterminowe – aktywa nabyte w celu zysku z wzrostu ich wartości, które zostaną sfinalizowane w przeciągu 12 miesięcy. Dzielimy je na dwie zasadnicze grupy: krótkoterminowe aktywa finansowe (udzielone pożyczki, aktywa w kasie [gotówka i środki w banku, czeki], akcje, udziały, obligacje itp.) i inne inwestycje krótkoterminowe (dzieła sztuki, metale szlachetne, drogocenne kamienie).

- krótkoterminowe rozliczenia międzyokresowe – koszty, które pomniejszą wynik finansowy spółki w przyszłych okresach, a przejściowo muszą być wykazane w aktywach bilansu (aktywowane). Czas, w którym spółka poniesie te koszty również musi być mniejszy niż 12 miesięcy od dnia bilansowego. Zaliczamy do nich opłaty wymagające zapłaty „z góry” jak: czynsze, ubezpieczenia, podatki od nieruchomości, opłaty za wieczyste użytkowanie gruntu, koszty stałych przeglądów maszyn i urządzeń itp.

Cały opis szczegółowy Aktywów razem jest w książce: A. Piloch-Babiarz, A. Sajnóg, Analiza fundamentalna Standing finansowy i Wycena przedsiębiorstwa, Wyd. Uniwersytetu Łódzkiego. Ja skróciłem pod najważniejsze rzeczy.

Przykładowe obliczanie

Teraz policzymy dla narodowego czempiona (podmiotu gospodarczego z udziałem Skarbu Państwa o znaczącym potencjale własnym i istotnym znaczeniu dla gospodarki narodowej) PKN Orlen 🙂

Tak samo jak w przypadku ROE i w ROA interesuje nas zsumowana wartość wiersza zaznaczonego na niebiesko Zysk (strata) netto (tys.). Tym razem bierzemy jednak wiersz obramowany na zielono, w którym ukazane są Aktywa (tyś.) i tą wartość uśredniamy z 4 ostatnich kwartałów!

Tutaj PKN Orlen zaokrąglił wartości do równych milionów złotych podając wynik (taki bogaty koncern) to ja również obcinam trzy ostatnie zera i liczę wartości w milionach złotych. Dajmy zsumowany Zysk netto do licznika (góra) i średnie Aktywa do mianownika (dół). Otrzymujemy równanie:

Sumujemy liczby i mamy uproszczone równanie z wynikiem:

Porównuje wynik z biznesradar.pl dla przykładu. Niestety i w przypadku ROA jak i ROE lekkie odchyłki mogą być, ale tutaj akurat się zgadza:

Jeszcze historyczne wartości ROA kwartalne i roczne z TradingView. Widać po nim spadek kursu w ramach reakcji na spadające zwroty z aktywów. Zielona linia to zaznaczone kwartalne ROA, a pomarańczowa roczne ROA.

Interpretacja ROA

Im wyższy wskaźnik ROA tym spółka lepiej wykorzystuje całość swoich aktywów do generowania zysków. Jeżeli przyjmie on wartość ujemną oznacza to, że dana spółka generuje straty, czyli nie spełnia swojej kluczowej roli. Dla firm technologicznych będzie on wyższy, niż dla firm z tradycyjnego przemysłu, ponieważ mają zupełnie inny model branżowy. Zatem porównując wskaźnik ROA robimy to tylko wewnątrz spółek z tej samej branży i bliskich jej. Inaczej nie ma to większego sensu, gdyż otrzymamy duże rozbieżności.

Wartości ROA powyżej 5% są już uważane za dobre, a powyżej 20% już za doskonałe, ponieważ spółka potrafi bardzo silnie się rozwinąć w danym czasie. Tylko +20% jest bardzo rzadko spotykane w tradycyjnych biznesach. Dzieje się tak, ponieważ przykładowo producent ciężkiego sprzętu typu Famur, ma dużo więcej rzeczy w aktywach od producenta oprogramowania. Tradycyjny inwestor patrzący na wartość nie zainwestuje w spółkę, która nie wyciągnie nawet 5% ROA.

ROA, a ROE

Jedyną różnicą we wzorach ROA i ROE jest wartość w mianowniku. W Return On Assets zamiast kapitału własnego mamy aktywa razem, a są one dużo bardziej istotne od wartości kapitału własnego. Tym bardziej, że we wskaźniku Zwrotu z Aktywów (ROA) bierzemy pod uwagę całe aktywa zatem mamy bardzo szeroki podgląd na sytuację spółki. Obydwa za to biorą Zysk Netto, który jest dzielony przez odpowiednie wartości.

Dodatkowo tak jak we wstępie napisałem ROA bierze pod uwagę zadłużenie, co jest pomijane w Rentowności Kapitału Własnego (ROE). Jest to szczególnie istotne, gdyż możemy dzięki temu szybciej przewidzieć potencjalne problemy ze spłatą zadłużenia w przyszłości. Możemy to zauważyć po dużej różnicy ROE w stosunku do ROA. Im większe zadłużenie spółki i dźwignia finansowa (kredyt) tym ta rozbieżność będzie większa. Jeżeli widzimy długi i mamy spełnioną tą zależność 3*ROE > ROA to już mamy dużą różnicę i powinniśmy szczególnie uważać (ROE pomnożone razy 3 jest większe od wielkości ROA).

Zadłużenie jest szczególnie groźne dla młodych spółek giełdowych (wartościowych i wzrostowych), a one często na początku mają duże zadłużenia (zakup maszyn, budowa budynków itd.). Dla takich spółek dużo ważniejsze jest patrzeć na wskaźnik ROA, niż ROE. Jeśli mamy już spółkę mającą dłuższą historię giełdową z mniejszymi lub tym bardziej symbolicznymi długami i dodatkowo niewielkie udziały w rynku, wtedy dużo większy nacisk należy położyć na wskaźnik ROE! Widzimy dzięki ROE, czy ma szanse powiększać szybciej swoje udziały w danej branży. Tak samo jak widzimy, że dalsza działalność spółki nie będzie wymagać w przyszłości większych nakładów inwestycyjnych w czasie (i nie jest ona mocno zadłużona) to kładziemy nacisk na ROE.

Im większa firma (duże firmy nie potrzebują wielu kredytów najczęściej) i zaawansowana w czasie tym bardziej bierzemy pod uwagę wskaźnik ROA. Tak samo im droższy jest produkt finalny spółki np. produkcja samochodów, samolotów, statków, budowa nieruchomości itd. tym ważniejsze jest ROA. Wskaźnik ROA jest też doskonały do analizowania banków.

Podsumowanie

Zarówno ROA jak i ROE są kluczowymi wskaźnikami rentowności. Niestety mają też wady. Wg mnie główną wadą jest dosyć szerokie pole do manipulacji poprzez przenoszenie różnorakich kosztów działalności poza okres 12 miesięcy by wzmacniać jak najmocniej wynik. Dlatego trzeba być wyczulonym w czasie na duże szarpane skoki i spadki wartości wskaźników ROA i ROE. Warto samemu sprawdzić, czy w obliczeniach użyto wartości średnich. Same z pojedynczych kwartałów dają pole do manipulacji.

To samo się tyczy wartości Zysku Netto, który szczerze pisząc jest tylko wartością księgową. Zatem tutaj kreatywny księgowy też ma pole do popisu, a zwłaszcza deweloperka. Dlatego ja nie lubię tego typu spółek. Dla nich mieszkania są zaliczane do zapasów. I mamy olbrzymi kontrast między aktywami trwałymi, a obrotowymi. Jak to można wykorzystać to już wiecie 😉 Szczególnie, gdy spółka chce wyemitować nowe akcje lub wejść do wyższego indeksu.

Mam nadzieję, że wpis się spodobał. Jak się dowiem nowych rzeczy o ROA to będę uaktualniał. Również jak macie jakieś ciekawostki na temat tego wskaźnika, albo pytania proszę o zostawienie komentarza.

Pozdrawiam!

Dzięki za bardzo ciekawy wpis, który tłumaczy jak chłop krowie na rowie 🙂 Jednakowoż nie rozumiem jednej rzeczy. Albo ja źle czytam, albo jest jedna sprzeczność w artykule (może to literówka?)

I dosłownie chwilę później :

Czyli jak to jest z tymi zaawansowanymi w czasie firmami? ROE czy ROA?

Z góry dzięki za odpowiedź

W sumie źle to brzmi. Pomyślę jak to naprawić.

Po prostu w pierwszym przypadku mi chodzi o spółkę, która już istnieje z 20 lat na rynku, co najmniej ale nie jest jeszcze duża wielkościowo (udziałów w rynku) w swojej branży.

A to im większa firma to mi o molochy chodzi, które ogromne wielkości mają i często pozycję w rynku bliską monopoliście, a na pewno znaczne udziały i dużą rozpoznawalność.

Mega ciekawy artykuł, na pewno będę wracał przy wykonywaniu analiz fundamentalnych!