Wskaźnik fundamentalny Marży zysku brutto

Marża zysku brutto (również nazywana Marżą pokrycia lub w skrócie Marżą brutto) informuje ile pieniędzy wypracowuje przychód ze sprzedaży. Wyrażana w procentach określa jaką część przychodu stanowi marża. Najprościej pisząc jest to kwota pieniędzy, którą firma zachowuje po poniesieniu bezpośrednich kosztów związanych z produkcją sprzedawanych przez nią towarów i świadczonych przez nią usług. Zatem im ona większa tym większe środki na rozwój firmy, albo spłatę zadłużenia i inne obracanie kapitałem.

Wzór Marży zysku brutto

Firmy stosują marżę zysku brutto, aby zmierzyć, jak ich koszty produkcji odnoszą się do przychodów. Obrazuje to wzór:

$$ MZ Brutto = \frac {\text{zysk brutto}}{\text{przychody}} * \text{100%} $$Zysk Brutto

Zysk (strata) brutto ze sprzedaży to różnica (wynik odejmowania) między przychodami netto ze sprzedaży, a kosztami sprzedanych produktów, towarów, materiałów. Jej wynik pomniejszony o koszty sprzedaży i koszty ogólnego zarządu, odpowiada zyskowi (stracie) ze sprzedaży.

Dokładne składniki obrazuje poniższy wykaz:

Budowa rachunku zysków i strat w wariancie kalkulacyjnym:

- A. Przychody netto ze sprzedażyproduktów, towarów i materiałów, w tym:

- od jednostek powiązanych

- Przychody netto ze sprzedaży produktów

- Przychody netto ze sprzedaży towarów i materiałów

- B. Koszty sprzedanych produktów, towarów i materiałów, w tym:

- jednostkom powiązanym

- Koszt wytworzenia sprzedanych produktów

- Wartość sprzedanych towarów i materiałów

- C. Zysk (strata) brutto ze sprzedaży (A – B)

- D. Koszty sprzedaży

- E. Koszty ogólnego zarządu

- F. Zysk (strata) ze sprzedaży (C – D – E)

- G. Pozostałe przychody operacyjne

- Zysk ze zbycia niefinansowych aktywów trwałych

- Dotacje

- Inne przychody operacyjne (w tym zyski nadzwyczajne)*

- H. Pozostałe koszty operacyjne

- Strata ze zbycia niefinasowych aktywów trwałych

- Inne koszty operacyjne (w tym straty nadzwyczajne)*

- I. Zysk (strata) z działalności operacyjnej (F + G – H)

- J. Przychody finansowe

- K. Koszty finansowe

- Odsetki, w tym:

- dla jednostek powiązanych

- Strata ze zbycia inwestycji

- Aktualizacja wartości inwestycji

- Inne

- L. Zysk (strata) brutto (I + J – K)

- M. Podatek dochodowy

- N. Pozostałe obowiązkowe zmniejszenia zysku (zwiększenia straty)

- O. Zysk (strata) netto (L – M – N)

*Zyski oraz straty nadzwyczajne zgodnie z treścią zaktualizowanej ustawy o rachunkowości (wrzesień 2015), zostały przeniesione z osobnej kategorii do pozostałych kosztów/przychodów operacyjnych.

https://mfiles.pl/pl/index.php/Rachunek_zysk%C3%B3w_i_strat

Przychody

Przychody ogółem (przychody z całokształtu działalności) obejmują przychody netto ze sprzedaży produktów, towarów i materiałów, pozostałe przychody operacyjne oraz przychody finansowe.

Przychód to inaczej łączna wartość pieniężna, którą przedsiębiorca uzyskuje za sprzedaż swoich dóbr, usług czy towarów w danym okresie rozliczeniowym. Obliczając przychód firmy, bierze się pod uwagę wyłącznie wartość netto, czyli nie oblicza się podatku VAT. Do łącznej wartości przychodu nie nalicza się udzielonych bonifikat, skont oraz wartości zwróconych towarów. Przychód oblicza się w konkretnym okresie, zazwyczaj miesięcznie, kwartalnie lub rocznie. Należy pamiętać, że wysokość przychodu nie informuje przedsiębiorcy o faktycznej sytuacji finansowej. Dzieje się tak dlatego, że od przychodu należy jeszcze odjąć koszty jego uzyskania, czyli wszystkie koszty związane z działalnością gospodarczą, poniesione w danym okresie. Uzyskana w ten sposób kwota to dochód, od którego przedsiębiorca ma obowiązek zapłaty podatku dochodowego.

(…)

Przychód w firmie to suma wartości sprzedanych towarów czy usług. Dla przedsiębiorców to bardzo istotna informacja, ponieważ uzyskany przez firmę przychód działalności jest podstawą do obliczenia podatku dochodowego za konkretny miesiąc. Przedsiębiorca musi mieć to zaksięgowane i wykazać sumę przychodu w Urzędzie Skarbowym.

https://www.bibbyfinancialservices.pl/centrum-wiedzy/poradnik-przedsiebiorcy/2020/co-to-jest-przychod

Szczegółowo źródła przychodu opisane są w Ustawie o Podatku Dochodowym. Rząd podaje co uznaje za przychód. Nie będę tego pisał dokładnie na blogu, ponieważ ten wpis byłby dłuższy od przeciętnej książki. Zainteresowanych odsyłam do ustawy 🙂

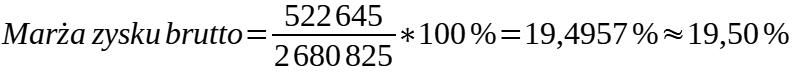

Przykładowe obliczanie

Marżę brutto liczy się w zasadzie analogicznie jak Marżę netto. Jedynie zmiana jest w braniu Zysku (straty) brutto zamiast netto. Przykładowe obliczanie na podstawie Bogdanki (LWB).

Wiersz Zysk (strata) brutto (tyś.) zaznaczony na niebiesko dajemy do licznika (góra), a Przychody netto ze sprzedaży (tyś.) mające zielone obramowanie do mianownika (dół). Wynik wyrażamy w procentach, stąd mamy w równaniu mnożenie przez 100%.

I liczymy (wartości w tysiącach złotych):

Po dodawaniu liczb w ułamku otrzymuję równanie z wynikiem, które zaokrąglam do części setnych (dwa miejsca po przecinku):

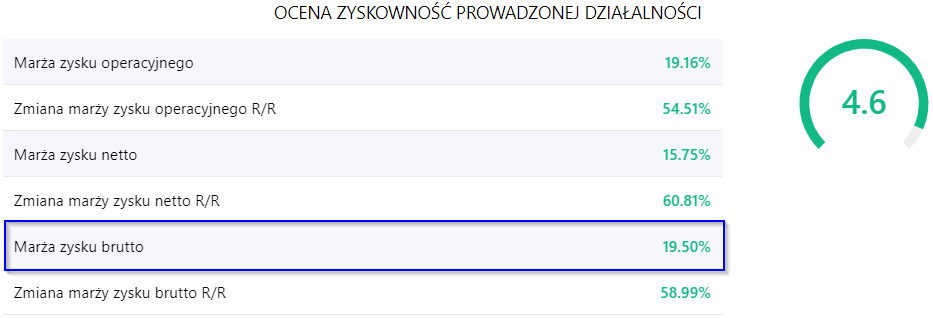

Jeszcze sprawdzam ze Squaber:

Interpretacja Marży Zysku Brutto

Wskaźnik obrazuje różnicę między sprzedażą i kosztami zmiennymi, lecz inaczej reaguje na zmiany wartości sprzedaży niż koszt zmienny. Dlatego ma on ciekawą właściwość. Przy wzroście sprzedaży, ze względu na niezależny od sprzedaży charakter kosztów stałych, wartość marży pokrycia w przyśpieszonym tempie rośnie, a przy spadku sprzedaży – w przyśpieszonym tempie maleje.

Przy rosnącej sprzedaży przypada na nią coraz mniej kosztów stałych (mamy wykładniczy wzrost zysków), ale przy malejącej sprzedaży obciąża ją ta sama wielkość kosztów (zysk coraz szybciej maleje, aż zamienia się w stratę). Wskaźnik marży brutto obrazuje nam zatem szansę na szybki wzrost zysku przy rosnącej sprzedaży, ale także na szybkie pojawienie się strat, gdy sprzedaż maleje.

Kierunek zmiany

Określenie kierunku zmiany wskaźnika stwarza pewną trudność. Zasadniczo uważa się, że im wskaźnik jest wyższy, tym lepiej, gdyż przedsiębiorstwo jest nowocześniejsze i bardziej zaawansowane pod względem technologicznym. Takie przedsiębiorstwo wykazuje niskie koszty materiałowe, a także robocizny bezpośredniej, co wynika ze stosowania oszczędnych, w niewielkim stopniu materiałochłonnych technologii oraz posiadania wykwalifikowanej kadry robotników, którzy ze względu na swoje kwalifikacje mają stałą, a nie określoną np. akordowo, pensję. Prowadzi to do wysokiego poziomu kosztów stałych, a co za tym idzie – do wysokiej marży pokrycia (i jako wskaźnika, i kwotowo). Niemniej jednak działanie marży pokrycia jest dwojakie:

Cytat z książki:

- w sytuacji rosnącej sprzedaży – im wskaźnik marży pokrycia jest wyższy, tym lepiej, bo skutkuje to szybkim wzrostem zysku,

- w sytuacji malejącej sprzedaży – im wskaźnik marży pokrycia jest niższy, tym lepiej, bo wysoki poziom kosztów zmiennych działa antyrecesyjnie, tzn. koszty zmienne maleją i przez to wolno maleje również zysk (lub wolniej rośnie strata), co chroni przedsiębiorstwo przed bankructwem.

Dariusz Wędzki: Analiza wskaźnikowa sprawozdania finansowego według polskiego prawa bilansowego – Wydanie 3 zmienione, Wydawnictwo Nieoczywiste, Łódź 2019

Po powyższym cytacie widzicie, że najwyższe marże brutto mają nie tylko firmy technologiczne z branży informatycznej (zwłaszcza usług w chmurze jak przechowywanie danych). Tyczy się to także firm typowo badawczych, medycznych i im podobnych. Również firmy sprzedające produkty ekskluzywne jak drogie zegarki, ubrania, biżuterię też mogą pochwalić się wysoką marżą brutto.

Różnica pomiędzy marżą brutto, a marżą netto

Marża brutto skupia się wyłącznie na relacji pomiędzy przychodami, a kosztem sprzedanych towarów. Marża zysku netto bierze pod uwagę wszystkie wydatki firmy. Przy obliczaniu zysku netto i związanych z nim marż, firmy odejmują koszty ogólne, jak również koszty pomocnicze, takie jak dystrybucja produktów, płace przedstawicieli handlowych, różne koszty operacyjne i podatki. Marża brutto pomaga firmie ocenić rentowność jej działalności produkcyjnej, podczas gdy marża zysku netto pomaga firmie ocenić jej ogólną rentowność.

Podsumowując wskaźnik fundamentalny Marży Zysku Brutto pokazuje nam jaka jest zdolność spółki do generowania zysków za pomocą działalności typowo produkcyjnej. Zatem będzie ona mocno uzależniona od kosztów materiałów i ich szybkości zużycia. To powoduje duże rozpiętości między poszczególnymi branżami. Dlatego koniecznie trzeba ją porównywać z podobnymi firmami. Spółki generujące wysokie zyski i mające małe długi także lepiej sobie radzą w okresach zawirowań gospodarczych.

Jeśli macie jakieś pytania i uwagi, albo dodatkowe informacje o wskaźniku Marży Brutto to zachęcam do zostawienia komentarza.

Pozdrawiam!

I cyk kolejny odnośnie analizy fundamentalnej <3

Miodzio! Dzięki!

Staram się 🙂

Jeszcze 3 wskaźniki zostały z tych głównych do opisania.

[wpd-tenor full=’TyT1-jNEEbEAAAAM/hasbulla-chair.gif’ preview=’TyT1-jNEEbEAAAAe/hasbulla-chair.png’ width=’498′ height=’485′]